Лучшее от beys

Лучшее от beys

gpb/usd

2014-03-04 15:49:36

USD/CAD 3 индейца+машки

2014-03-05 15:17:46

GPB/USD 3 индейца+машки

2014-04-21 00:43:43

GPB/USD 3 индейца+машки

2014-03-24 21:23:59

USD/ZAR может кому и интересно.))

2014-03-20 00:59:00

| Паттерн «3 Индейца» |

При первом взгляде на финансовый рынок может показаться, что он совершенно хаотичен. Новичкам в этом деле особенно не просто. Цена постоянно совершает движения вверх и вниз. Но технический анализ постоянно подобную теорию опровергает.

За время существования рынков была выявлена масса самых разных закономерностей. Трейдеры описали много различных графических паттернов для прогнозирования рынков, которые периодически встречаются на графиках. Это разворотные модели, модели продолжения тенденции. Вот и сегодня, продолжая тематику фигур технического анализа, мы рассмотрим одну интересную разворотную формацию.

Паттерн этот имеет множество названий. Известный биржевой трейдер Линда Рашке назвала его «3 Индейца». В волновом анализе можно найти информацию о нём как о фигуре «Диагональный треугольник». Ларри Песавенто дал название — «3-х шаговый паттерн» и т.д. Как видите названий у него действительно масса, но суть от этого не меняется. Смысл остаётся все тем же.

А в чем он собственно?

Он заключается в особенностях формирования и разворотных свойствах. Фигура возникает на дне или вершине рынка, показывая трейдеру вероятность скорого разворота. А структура её формирования говорит о том, что рынок «выдыхается». Т.е. преобладающая из сторон теряет силу. Для нас это означает, что нужно ожидать вероятный разворот цены и начало большой коррекции, либо нового тренда.

Как это все выглядит?

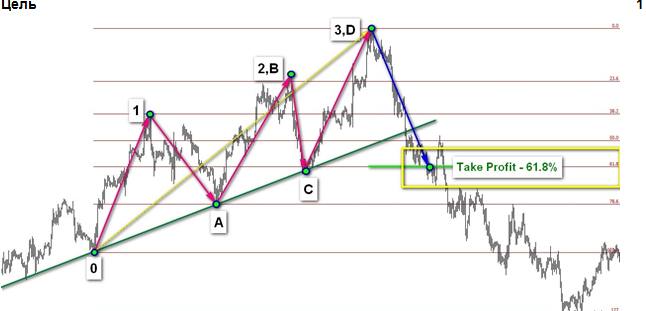

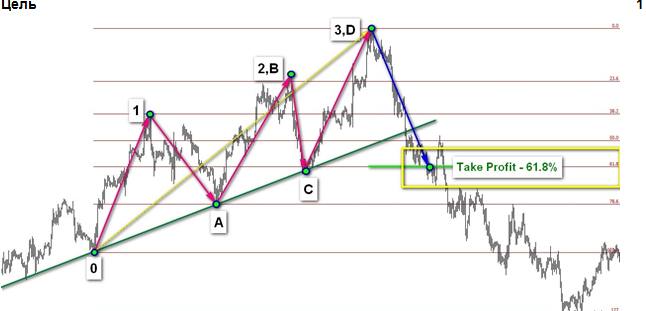

На верхнем слайде показана схема паттерна. Как видите – это три волны. А как это выглядит на графике?

На слайде показан рынок.

Первоначально был восходящий тренд, затем цена развернулась в обратную сторону. Перед разворотом на вершине рынка был сформирован как раз тот самый 3-х волновой графический паттерн.

Он является гармонической моделью, поэтому при работе с ним необходимо четкое соблюдение соотношений Фибоначчи.

Давайте рассмотрим его подробнее.

Начало первой волны обозначим точкой «0″, а её максимум точкой «1″. Минимум первого отката обозначим точкой «А».

Цена совершает импульсное движение в направлении тренда – движение «0-1″, затем происходит коррекция «1-А». По правилам формирования паттерна точка «А» должна быть между уровнями 61.8% и 78.6% линейки Фибоначчи, построенной из точки «0″ в точку «1″.

Это самый хороший вариант. Такая глубокая коррекция, как правило, свидетельствует об истощении тренда. После формирования точки «А» цена движется вновь в направлении тренда, в результате чего формируется новый максимум – вершина второй волны – точка «2″ (или точка «В»).

При этом точка «2″ (точка «В») должна находиться вблизи уровней 127.2%-161.8% линейки Фибоначчи, которая в свою очередь строится по движению «1-А», т.е. по коррекции.

После формирования точки «В» продавцы вновь перехватывают инициативу на себя, в результате чего происходит второй коррекционный откат – образуется новый минимум – точка «С».

Условия формирования минимума «С» те же, что и при формировании точки «А». Т.е. если строить сетку Фибоначчи по импульсу второй волны (а это движение «А-2″), то точка «С» должна быть расположена между уровнями 61.8% и 78.6% линейки Фибо. Как видите, условия те же. Перед нами уже вторая подряд глубокая коррекция – быки продолжают слабеть.

После подобного хода событий мы в общем-то уже можем предположить, что последующее движение по тренду вновь не будет особо ощутимым, а его вершина может стать разворотной. Также мы можем определить и приблизительное место её формирования.

Если в предыдущем случае цена остановилась между уровнями 127.2% и 161.8% линейки Фибоначчи, то вполне вероятно, что это произойдет вновь.

Мы строим линейку Фибо на второе коррекционное движение, т.е. из точки «2″ (точка «В») в точку «С» и уже видим вероятное место разворота цены. Это промежуток между уровнями 127.2% и 161.8% линейки Фибоначчи.

По правилам работы с этим паттерном на уровне 127.2% линейки Фибоначчи устанавливается отложенный ордер на продажу со стопом выше уровня 161.8%.

Далее остается лишь ждать срабатывания.

После формирования точки «С» быки берут на себя инициативу и начинает формироваться третья волна. Устанавливается новый максимум – точка «3″ или точка «D», который располагается как раз между уровнями 127.2% и 161.8% линейки Фибоначчи. Т.е., оправдав наши ожидания, сформировалась вершина третей волны.

Срабатывает отложенный ордер на продажу, цена двигается вниз. Глубокие коррекции свидетельствовали об истощении сил покупателей на рынке, и теперь, наконец, состоялся разворот. Медведи окончательно перехватили инициативу, и рынок двинулся в обратном направлении.

Теперь осталось лишь определить цели нового движения. Работа с паттерном «3 Индейца» позволяет это сделать. Для этого нужно построить линейку Фибоначчи на всё, рассматриваемое нами движение, т.е. на весь паттерн (импульс «0-3″).

Ордер Take-Profit устанавливается на уровне 61.8% линейки Фибо – это минимальная цель нового движения.

На данном уровне можно закрыть свою сделку, можно перенести ордер Stop Loss в паритет.

Но что если произошло формирование не большой коррекции, а нового тренда?

В этом случае можно рассматривать ещё 2 варианта целей рынка. Это уровни 127.2% и 161.8%.

Как видно, в нашем случае именно так и произошло – начался новый нисходящий тренда, и все цели успешно отработались.

В случае формирования паттерна на дне рынка (после нисходящего тренда) работа производится аналогичным способом.

Источник

За время существования рынков была выявлена масса самых разных закономерностей. Трейдеры описали много различных графических паттернов для прогнозирования рынков, которые периодически встречаются на графиках. Это разворотные модели, модели продолжения тенденции. Вот и сегодня, продолжая тематику фигур технического анализа, мы рассмотрим одну интересную разворотную формацию.

Паттерн этот имеет множество названий. Известный биржевой трейдер Линда Рашке назвала его «3 Индейца». В волновом анализе можно найти информацию о нём как о фигуре «Диагональный треугольник». Ларри Песавенто дал название — «3-х шаговый паттерн» и т.д. Как видите названий у него действительно масса, но суть от этого не меняется. Смысл остаётся все тем же.

А в чем он собственно?

Он заключается в особенностях формирования и разворотных свойствах. Фигура возникает на дне или вершине рынка, показывая трейдеру вероятность скорого разворота. А структура её формирования говорит о том, что рынок «выдыхается». Т.е. преобладающая из сторон теряет силу. Для нас это означает, что нужно ожидать вероятный разворот цены и начало большой коррекции, либо нового тренда.

Как это все выглядит?

На верхнем слайде показана схема паттерна. Как видите – это три волны. А как это выглядит на графике?

На слайде показан рынок.

Первоначально был восходящий тренд, затем цена развернулась в обратную сторону. Перед разворотом на вершине рынка был сформирован как раз тот самый 3-х волновой графический паттерн.

Он является гармонической моделью, поэтому при работе с ним необходимо четкое соблюдение соотношений Фибоначчи.

Давайте рассмотрим его подробнее.

Начало первой волны обозначим точкой «0″, а её максимум точкой «1″. Минимум первого отката обозначим точкой «А».

Цена совершает импульсное движение в направлении тренда – движение «0-1″, затем происходит коррекция «1-А». По правилам формирования паттерна точка «А» должна быть между уровнями 61.8% и 78.6% линейки Фибоначчи, построенной из точки «0″ в точку «1″.

Это самый хороший вариант. Такая глубокая коррекция, как правило, свидетельствует об истощении тренда. После формирования точки «А» цена движется вновь в направлении тренда, в результате чего формируется новый максимум – вершина второй волны – точка «2″ (или точка «В»).

При этом точка «2″ (точка «В») должна находиться вблизи уровней 127.2%-161.8% линейки Фибоначчи, которая в свою очередь строится по движению «1-А», т.е. по коррекции.

После формирования точки «В» продавцы вновь перехватывают инициативу на себя, в результате чего происходит второй коррекционный откат – образуется новый минимум – точка «С».

Условия формирования минимума «С» те же, что и при формировании точки «А». Т.е. если строить сетку Фибоначчи по импульсу второй волны (а это движение «А-2″), то точка «С» должна быть расположена между уровнями 61.8% и 78.6% линейки Фибо. Как видите, условия те же. Перед нами уже вторая подряд глубокая коррекция – быки продолжают слабеть.

После подобного хода событий мы в общем-то уже можем предположить, что последующее движение по тренду вновь не будет особо ощутимым, а его вершина может стать разворотной. Также мы можем определить и приблизительное место её формирования.

Если в предыдущем случае цена остановилась между уровнями 127.2% и 161.8% линейки Фибоначчи, то вполне вероятно, что это произойдет вновь.

Мы строим линейку Фибо на второе коррекционное движение, т.е. из точки «2″ (точка «В») в точку «С» и уже видим вероятное место разворота цены. Это промежуток между уровнями 127.2% и 161.8% линейки Фибоначчи.

По правилам работы с этим паттерном на уровне 127.2% линейки Фибоначчи устанавливается отложенный ордер на продажу со стопом выше уровня 161.8%.

Далее остается лишь ждать срабатывания.

После формирования точки «С» быки берут на себя инициативу и начинает формироваться третья волна. Устанавливается новый максимум – точка «3″ или точка «D», который располагается как раз между уровнями 127.2% и 161.8% линейки Фибоначчи. Т.е., оправдав наши ожидания, сформировалась вершина третей волны.

Срабатывает отложенный ордер на продажу, цена двигается вниз. Глубокие коррекции свидетельствовали об истощении сил покупателей на рынке, и теперь, наконец, состоялся разворот. Медведи окончательно перехватили инициативу, и рынок двинулся в обратном направлении.

Теперь осталось лишь определить цели нового движения. Работа с паттерном «3 Индейца» позволяет это сделать. Для этого нужно построить линейку Фибоначчи на всё, рассматриваемое нами движение, т.е. на весь паттерн (импульс «0-3″).

Ордер Take-Profit устанавливается на уровне 61.8% линейки Фибо – это минимальная цель нового движения.

На данном уровне можно закрыть свою сделку, можно перенести ордер Stop Loss в паритет.

Но что если произошло формирование не большой коррекции, а нового тренда?

В этом случае можно рассматривать ещё 2 варианта целей рынка. Это уровни 127.2% и 161.8%.

Как видно, в нашем случае именно так и произошло – начался новый нисходящий тренда, и все цели успешно отработались.

В случае формирования паттерна на дне рынка (после нисходящего тренда) работа производится аналогичным способом.

Источник

Понравилcя материал? Не забудьте поставить плюс и поделиться в социальной сети!

04 марта 2014

|

05 марта 2014

|

Комментарии (2)

17 PrAct Сообщений: 611 - Владимир

Зарегистрируйтесь или авторизуйтесь, чтобы оставить комментарий